Die nachfolgende Geschichte hat mir Herr Markus Wolf aus Waischenfeld erzählt. Er hat mir erlaubt seinen echten Namen zu verwenden. Von allen relevanten Dokumenten und Unterlagen liegen mir Kopien vor. Ferner wurde mir das Erzählte noch von seiner Freundin, Frau Anne Lickert-Merkle, bestätigt.

Markus Wolf ist ein 25-jähriger Mann mit einem geringen Einkommen, als er sich Ende 2012 auf eine Honorarberatung durch Herr Thomas Böhlein aus Hollfeld einlässt. Der junge Mann vertraut diesem Berater sozusagen blind, weil seine Eltern und Herr Böhlein sich von früher kannten.

Ursprünglich geht es ihm um einen Kredit, den ihm seine bisherige Hausbank verweigerte. Hierbei bietet Herr Böhlein sein Hilfe an. Schnell lenkt er die Beratung jedoch auf das Thema Versicherungen und Altersvorsorge. Damit hatte sich Markus Wolf bisher noch nicht beschäftigt.

Schließlich vermittelt Thomas Böhlein dem 25-Jährigen unter anderem eine fondsgebundene Rentenversicherung. Und zwar einen sogenannten Netto-Tarif, bei dem keine Abschlusskosten eingepreist sind. Ferner sollen nur kostengünstige Fonds und ETFs zum Einsatz kommen. Die Gesamtkostenbelastung der Fonds liegt immerhin nur bei 0,54% p.a., was tatsächlich sehr günstig ist.

Markus Wolf erinnert sich daran, dass die Beratung zu dieser Rentenversicherung nicht länger als eine Stunde gedauert hat. Damals glaubt er noch, ein besonderes Vertrauensverhältnis zu seinem Berater zu haben und unterschreibt alles, ohne die Dinge vorher zu überprüfen.

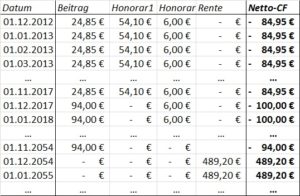

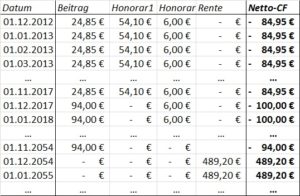

Etwas erstaunt ist er jedoch schon, als Herr Böhlein ihm eröffnet, dass für die Beratung ein Honorar von 2500 Euro fällig sei. Da er dem Berater nach wie vor vertraut, lässt er sich, trotz seines mulmigen Bauchgefühls, auf die Sache ein. Das Problem ist nur, dass er keine 2500 Euro hat, was auch Herr Böhlein weiß. Daher schlägt der Berater vor, diesen Betrag über ein Faktorisierungskonzept abzuzahlen. Auch darauf lässt sich Markus Wolf ein, so dass er das Beratungshonorar nicht mit einem Mal zahlt, sondern zustimmt, den Betrag über 60 Monate à 54,10 Euro abzubezahlen (da hierbei auch Kreditzinsen anfallen, kommt er so auf eine Kostenbelastung von insgesamt 60 x 54,10 = 3246 Euro).

Ferner überzeugt Herr Böhlein in 2012 seinen neu gewonnen Kunden davon, dass er bezogen auf diese Rentenversicherung eine laufende Betreuung brauchen würde. Als Betreuungshonorar verlangt er 6 Euro monatlich. Auch dazu lässt sich Markus Wolf überreden.

Herr Böhlein wirbt auf seiner Homepage mit Wörtern wie „unabhängig“, „fair“, „ehrlich“, „transparent“. Insofern hoffe ich, dass er keine Probleme damit hat, dass ich diesen Fall an dieser Stelle transparent aufrolle.

Thomas Böhlein vermittelt fondsgebundene Rentenversicherung (Netto-Tarif)

Sehen wir uns nun die fondsgebundene Rentenversicherung an, die Thomas Böhlein in 2012 seinem Kunden Markus Wolf vermittelt hat. Ich bin mir sicher, dass er es damals nur gut mit seinem Kunden meinte, dennoch lohnt es sich nachzurechnen, wie lukrativ die vermittelte Versicherung für Markus Wolf tatsächlich ist – insbesondere, wenn man die Honorarforderungen des Beraters mit berücksichtigt.

Gemäß dem mir vorliegenden Dokumenten sind die angebotenen Versicherungskonditionen wie folgt gewesen. Der Versicherungsbeginn ist der 1.12.2012. Ab diesem Zeitpunkt zahlt Markus Wolf einen Monatsbeitrag von 24,85 Euro in die Rentenversicherung ein. Ab 1.12.2017 soll der Monatsbeitrag auf 94 Euro erhöht werden. Dies geht so bis zum Jahr 2054.

Am 1.12.2054 hat Markus Wolf dann ein Wahlrecht, er kann sich entweder das Vertragsguthaben als Einmalbetrag auszahlen lassen oder sich für eine monatliche Rente entscheiden.

Während der Vertragskaufzeit garantiert die Versicherung einen Hinterbliebenenschutz.

Rendite des Netto-Tarifs mit Berücksichtigung der Kosten der Honorarberatung

Was am Ende für ihn herauskommt, hängt wesentlich von folgenden Faktoren ab:

- der Wertentwicklung der eingesetzten Fonds,

- davon, ob er sich in 2054 für die Kapital- oder die Rentenoption entscheidet,

- im Falle der Rentenoption noch, wie lange er leben wird.

Die nachfolgende Analyse berücksichtigt nicht den steuerlichen Aspekt des RV-Vertrages. Ferner nehme ich an, dass das monatliche „Betreuungshonorar“ nur 10 Jahre lang gezahlt wird, obwohl zum Zeitpunkt des Vertragsschlusses eigentlich keine solche Begrenzung vorgesehen war.

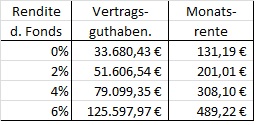

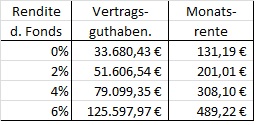

In den Unterlagen der Versicherung steht, welches Vertragsguthaben bzw. welche Monatsrente Markus Wolf erhalten wird, je nachdem welche Rendite die zugrundeliegenden Fonds (vor Kosten) erzielen werden:

Schaffen es also die zugrundeliegenden Fonds, eine Rendite (vor Kosten) von durchschnittlich 6% p.a. zu erzielen, so wird Markus Wolf im Dezember 2054 die Wahl haben,

- entweder sich das Vertragsguthaben von 125.597,97 Euro auszahlen zu lassen,

- oder bis zu seinem Lebensende eine monatliche Rente von 489,22 Euro zu beziehen.

Die Frage ist nun: Ist diese Versicherung für Herrn Wolf lukrativ oder nicht? Insbesondere wenn man das Vermittlungshonorar für Thomas Böhlein samt dem Betreuungshonorar über 10 Jahr berücksichtigt?

Unter der Voraussetzung, dass die Fonds 6% Rendite p.a. erzielen werden und sich Markus Wolf am Ende für die Rentenoption entscheidet, ergibt sich für ihn folgender Zahlungsstrom:

Die Rentenzahlung geht natürlich nur solange, wie Herr Wolf lebt. Je nachdem, welches Alter er erreicht, wird sich der Versicherungsvertrag inklusive Honorarkosten für ihn wie folgt rentieren:

- Markus Wolf stirbt mit 75: Rendite für ihn nach Kosten = 0,03% p.a.

- Markus Wolf stirbt mit 80: Rendite für ihn nach Kosten = 1,72% p.a.

- Markus Wolf stirbt mit 85: Rendite für ihn nach Kosten = 2,61% p.a.

Das heißt: Wenn die Fonds eine Rendite von 6% erzielen werden und Markus Wolf mit 80 stirbt, wird sich sein Rentenversicherungsvertrag für ihn nach Honorarkosten mit 1,72% p.a. rentieren.

Interessant ist natürlich noch, welche Rendite der Versicherungsvertrag für ihn hätte, wenn keine Honorarkosten anfallen würden. Dann würden die Renditen so aussehen:

- Markus Wolf stirbt mit 75: Rendite für ihn (ohne Honorarkosten) = 0,40% p.a.

- Markus Wolf stirbt mit 80: Rendite für ihn (ohne Honorarkosten) = 2,16% p.a.

- Markus Wolf stirbt mit 85: Rendite für ihn (ohne Honorarkosten) = 3,07% p.a.

Vergleich mit einem ETF-Sparplan

Angesichts dieser Zahlen frage ich mich, warum Herr Böhlein seinem Kunden nicht zu einem ganz simplen ETF-Sparplan geraten hat. Würde Markus Wolf exakt das Geld, das er als Beiträge in die Rentenversicherung einzahlt, in einem ETF-Sparplan ansparen, und hätten die ETFs eine Rendite von 6% (vor Kosten), dann hätte er am Ende mit einem Vermögen von 140.935 Euro rechnen können. Also etwa 15.000 Euro mehr im Vergleich zur Kapitaloption der Versicherung. Und hierbei sind die Honorarkosten nicht berücksichtigt.

Ich selbst berate ja auch auf Honorarbasis (siehe hier). Wenn ein Kunde zu mir kommt, weil er ein Vermögen für seine Altersvorsorge aufbauen möchte und ich ihm am Ende einen ETF-Sparplan vorschlage, dann brauche ich dafür in der Regel maximal zwei Stunden. Das sind dann für den Kunden 250 Euro Honorarkosten.

Lasse ich nun das Geld, das Markus Wolf samt Honorarkosten für Herrn Böhlein in einen ETF-Sparplan angelegt sein (werden also anfangs nicht 24,85 Euro angespart, sondern 84,95 Euro), so würde Markus Wolf bis 2054 sogar ein Vermögen von etwa 171.000 Euro angespart haben. Das sind 45.000 Euro mehr im Vergleich zu der fondsgebunden Rentenversicherung im Rahmen der Honorarberatung durch Thomas Böhlein.

Für was ein Hinterbliebenenschutz?

Aus heutiger Sicht ist es Markus Wolf nicht klar, warum Herr Böhlein ihm eine Rentenversicherung mit Hinterbliebenenschutz empfohlen hat. Denn zum Zeitpunkt der Beratung hatte Markus Wolf weder eine Ehefrau, noch Kinder, die im Falle seines Ablebens in finanzielle Not geraten wären. Man kann sich also fragen, warum Herr Wolf Beiträge in eine Versicherung zahlen soll, die unter anderem vor dem Risiko schützt, dass seine Hinterbliebenen in finanzielle Not geraten – er aber gar keine schutzbedürftigen Hinterbliebenen hat?

Vergleich Honorarberatung / provisionsbasierte Beratung

Markus Wolf stellt sich heute die Frage, ob er möglicherweise mit einer herkömmlichen, provisionsbasierten Beratung besser gefahren wäre als mit der Honorarberatung durch Thomas Böhlein.

Zunächst einmal kann man definitiv sagen, dass die von Herrn Böhlein vermittelte Rentenversicherung ohne Frage für sich genommen zu den guten Versicherungsprodukten gehört. Die Kostenbelastung ist hier tatsächlich vergleichsweise gering – sofern man jedenfalls die Honorarkosten von Thomas Böhlein nicht berücksichtigt.

Wie gesagt kann man sich fragen, ob eine Rentenversicherung mit Hinterbliebenenschutz für Herrn Wolf überhaupt die richtige Wahl ist, aber innerhalb dieser Produktkatetorie gehört die vermittelte Versicherung sicherlich zu den besseren.

Für die Gesamtbetrachtung kann man aber die Kosten der Honorarberatung nicht unter den Tisch fallen lassen.

Herr Wolf fragt sich heute: Wie hoch wären die Provisionen gewesen, wenn er zu einem herkömmlichen Versicherungsmakler gegangen wäre und über ihn eine Rentenversicherung bekommen hätte?

Diese Frage habe ich dem Versicherungsmakler Ingo Sabel vorgelegt. Ich habe ihm die genauen Daten der vermittelten Versicherungspolice mitgeteilt, worauf er sagte:

„In 2012 hat man für die Vermittlung einer Rentenversicherung noch 4 bis 4,5 Prozent erhalten, bezogen auf die Beitragssumme, allerdings für maximal 35 Jahre. Heutzutage liegen diese Sätze wegen des sog. Lebensversicherungsreformgesetz (LVRG) in der Regel zwischen 2,5 bis 3,0 %.

Hätte ich damals eine entsprechende Rentenversicherung vermittelt, dann hätte ich in 2012 einmalig 470 Euro als Vermittlungsprovision erhalten. Da ab Dezember 2017 die Beiträge deutlich erhöht werden sollten, hätte ich dann in 2017 noch einmal etwa 1300 Euro erhalten.

Aber nur dann, wenn der Kunde seinen Vertrag tatsächlich bedient. Hätte der Kunde vorzeitig gekündigt, hätte ich eventuell einen Teil der Vermittlungsprovision wieder zurückzahlen müssen.

Als laufendes Betreuungshonorar sind in der Branche 2% des laufenden Beitrags üblich. Ich hätte also keine 6 Euro monatlich erhalten, wie es Herr Böhlein für sich gefordert hat, sondern zunächst etwa 50 Cent pro Monat, ab 2017 dann etwas weniger als 2 Euro.“

Nehmen wir, wie gesagt an, dass das Betreuungshonorar nur 10 Jahre lang gezahlt wird, so hat Herrn Wolf die Honorarberatung alles in allem 3.972 Euro gekostet. Bei einer provisionsbasierten Beratung wären ihm in Summe 2.640 Euro angefallen, also etwa 1300 Euro weniger.

Wir haben also die paradox anmutende Situation, dass die Provisionen eines herkömmlichen Versicherungsmakler niedriger gewesen wären als die Kosten des Honorarberaters Thomas Böhlein.

Honorarberatung ist nicht generell besser

Das ist deswegen so bemerkenswert, weil man doch immer wieder hört, dass man bei einem Finanzberater darauf achten sollte, dass er keine Provisionen nimmt, sondern sich auf Honorarbasis finanziert. Auch bei Versicherungsverträgen glauben viele, sogenannte Netto-Tarifen (Tarife bei denen keine Abschlusskosten eingepreist sind) seien besser als herkömmliche Tarife.

Wie sich oben gezeigt hat, sollte man auch bei Netto-Tarifen sorgfältig rechnen.

Ich selbst bin ja auch ein Anhänger des Honorarberatungsmodells. Es ist aber sehr gefährlich zu generalisieren, nach dem Motto: „Honorarberatung ist immer gut, provisionsorientierte Beratung ist immer schlecht.“ So einfach ist die Welt leider nicht.

Markus Wolf sagt jedenfalls heute, dass er bereut, sich durch den Honorarberater Thomas Böhlein beraten lassen zu haben. Dazu kommt nämlich noch, dass Herr Wolf den Versicherungsvertrag inzwischen gekündigt hat. Trotzdem muss er aber nach wie vor die 54,10 Euro für die faktorisierten Honorarkosten zahlen, und zwar noch bis zum November 2017.

Wäre er damals zu einem provisionsbasierten Berater gegangen, müsste er heute – nach Kündigung des Versicherungsvertrages – nichts mehr zahlen. Und der Berater müsste einen Teil der Provision zurückzahlen.

Weitere Links zum Thema

Neueste Kommentare