Halbjahresbericht der Dr. Peterreins-Fonds

In meinem Protokoll der Finanzkrise habe ich an einer Stelle einen SZ-Artikel mit den Worten zitiert: „Selten kommt es so, wie es die Mehrheit voraussagt.“ Und wer hätte die Entwicklung des ersten Halbjahres 2009 an den Kapitalmärkten vorhersehen können? In der Realwirtschaft verschlimmerte sich die Situation dramatisch. Wir befinden uns aktuell in schwersten Wirtschaftskrise seit 70 Jahren. Viele größerer und kleinere Unternehmen stehen vor dem Aus. Spektakulär ist vor allem der Fall Karstadt/Arcandor.

Und auf der anderen Seite haben wir Kapitalmärkte, die seit Anfang des Jahres bis zum 30.06.09 entweder bei plus/minus Null oder sogar deutlich im Plus sind. Hier eine kleine Übersicht …

| Index | Rendite im 1. Hj. 09 | |

| DAX | 0,00% | |

| S&P 500 (USA) | 1,80% | |

| Nikkei 225 (Japan) | 12,40% | |

| Hang Seng Idx. (China) | 27,70% | |

| Bovespa Idx. (Brasilien) | 37,10% | |

| Merval Idx (Argentinien) | 42,20% | |

| MSCI World Idx. | 4,30% | |

Im selben Zeitraum erzielten die Dr. Peterreins-Fonds folgende Renditen:

| Fonds | Rendite im 1. Hj. 09 | |

| Total Return 1 (A0M0Y2) | 1,10% | |

| Total Return 2 (A0M0Y3) | 0,60% | |

| Global Strategy (A0M0Y4) | 9,60% | |

Diese Zahlen täuschen ein wenig darüber, dass das erste Jahr durchaus turbulent war. Nach einem guten Start im Januar, setzten die europäischen und amerikanischen Börsen bis März ihre Abwärtsbewegung weiter fort.

Da wir in den Total Return-Fonds die Verlustschwellen deutlich restriktiver gesetzt haben, stiegen wir hier nach und nach aus und warteten mit dem Wiedereinstieg bis zum Quartalswechsel. Überhaupt haben wir die Anlagestrategien in den Total Return-Fonds deutlich sicherheitsorientierter gemacht. Hier geht es zu einer detaillierten Beschreibung der Strategie-Anpassung.

Dennoch ist wichig zu betonen, dass sich meine Fonds ausschließlich an Anleger wenden, die bereit sind gewisse Risiken einzugehen. Wer überhaupt kein Verlustrisiko haben möchte, sollte in Fest- oder Tagesgeld anlegen. Hier sind die natürlich die Renditen entsprechend gering. Klar muss aber sein, dass ein (noch so geringes) Mehr an Rendite immer auch ein Mehr an Risiko bedeutet. Und beim Total Return 1-Fonds haben wir derzeit eine Zielrendite von 5%, beim Total Return 2-Fonds einen Zielrendite von 7%.

Die Risikomanagement-Strategie bei den Total Return-Fonds besteht in der strikten Einhlatung von Stop-Loss-Limits. Für den Total Return 1-Fonds sind die Stop-Loss-Marken bei –1,5% pro Quartal gesetzt (-6% im Jahr), beim Total Return 2-Fonds bei –2,0% pro Quartal (-8% im Jahr).

Nachfolgend der Chart des Total Return 1-Fonds im ersten Halbjahr 2009 im Vergleich zum DAX:

Man sieht deutlich, dass der Kursverlauf des Fonds seit der Strategie-Anpassung im März deutlich geradliniger und schwankungsärmer verläuft.

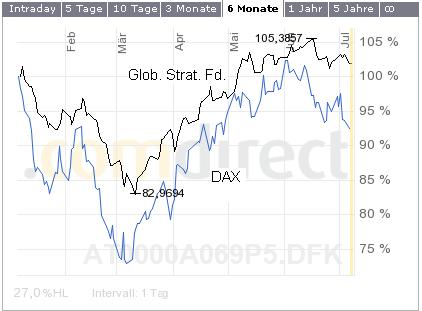

Hier noch der Verlauf des Global Strategy Fonds:

Beim Global Strategy-Fonds zahlt es sich aus, dass es sich um einen weltweit investierenden Fonds handelt. So konnten wir hier insbesondere auch von den guten Entwicklungen auf den Märkten der Schwellenländer profitieren. Ferner hat die strikt antizyklische Anlagestrategie dazu geführt, dass wir am Tiefpunkt Aktien-ETFs nachgekauft haben. Hier verfolgen wir einen Ansatz, den der langjährige, sehr erfolgreiche Vermögensverwalter des Yale-Stiftungsvermögens in seinem Buch „Erfolgreich Investieren“ beschrieben hat.

Die Dr. Peterreins-Investmentfonds zeichnen sich vor allem durch Punkte aus:

- Mit einer Gesamtkostenbelastung von ca. 1,15% p.a. sind die Fonds sehr kostengünstig. In einem FAZ-Artikel wurden die Dr. Peterreins-Fonds bereits explizit wegen ihrer nierigen Gebühren gelobt. Link dorthin.

- Konsequente Risikomanagement-Ansätze.

- Die persönlich/menschliche Beziehung zum Fonds-Manager Dr. Hannes Peterreins.

Fondsvolumina zum 30.06.09:

Ich habe eine allgemeine Frage zu Investmentfonds, speziell zu Aktienfonds.

Aktienfonds werden doch wie Kapitallebensversicherungen (LVs) auch als Langfristanlage angepriesen. Nun ist es ja so, dass ein Großteil der LVs vorzeitig (vor Fälligkeit) aufgelöst werden, mit teilweise sehr negativen Auswirkungen auf die Rendite. Je länger die Laufzeit, desto höher ist wohl der Anteil der vorzeitig aufgelösten LVs.

Nun vermute ich, dass auch eine Vielzahl von ursprünglich langfristig geplanten Aktienfondsanlagen bzw. -sparplänen vorzeitig aufgelöst wird.

LVs sind u. a. deshalb teuer und bringen bei vorzeitiger Auflösung nur geringe Renditen, weil die ganzen Provisionen für den Verkäufer am Anfang abgezogen werden, und auch die laufenden Verwaltungskosten sind teuer, die von den laufenden Beiträgen abgezogen werden. Auch bei den Aktienfonds gibt es regelmäßig wiederkehrende Managementgebühren und auch die Ausgabeaufschläge. Bei den Fonds kommt jedoch als Verlustbringer bei vorzeitigem Verkauf wohl noch hinzu, dass die Anleger wie auch bei Einzelaktien prozyklisch vorgehen. D. h. bei hohen Kursen kaufen sie, bei niedrigen Kursen verkaufen sie.

Mich würde nun interessieren, wie viele Aktienfondsanlagen vorzeitig mit schlechter Rendite (oder gar mit Verlust) aufgelöst werden bzw. um wie viel schlechter die durchschnittliche Rendite für die Anleger bei Aktienfondsanlagen im Vergleich zur Benchmark der Fonds ist (d. h. um wie viel % die Rendite von Anlegern, die z. B. in deutsche Aktien anlegende Fonds besitzen oder besaßen, die Entwicklung des Dax unterschreitet).

Können Sie dazu Stellung nehmen? Gibt es dazu belastbare Zahlen?